根據(jù)清科研究中心旗下私募通統(tǒng)計(jì)顯示:2019年一季度��,美�、歐、日等全球主要發(fā)達(dá)經(jīng)濟(jì)體��、金磚國(guó)家和其他新興市場(chǎng)經(jīng)濟(jì)體經(jīng)濟(jì)增速普遍下降,中國(guó)成為國(guó)際貨幣經(jīng)濟(jì)組織《世界經(jīng)濟(jì)展望報(bào)告》中唯一上調(diào)經(jīng)濟(jì)增長(zhǎng)速度的主要經(jīng)濟(jì)體����。根據(jù)國(guó)家統(tǒng)計(jì)局最新數(shù)據(jù),一季度我國(guó)GDP繼續(xù)保持相對(duì)較高增長(zhǎng)速度�����,固定資產(chǎn)投資增速穩(wěn)步回升�,第三產(chǎn)業(yè)比重持續(xù)增加,進(jìn)出口同比增長(zhǎng)明顯����,調(diào)查失業(yè)率繼續(xù)維持在較低水平。顯示出我國(guó)經(jīng)濟(jì)增長(zhǎng)具有非常強(qiáng)勁的韌性和內(nèi)生動(dòng)力�。

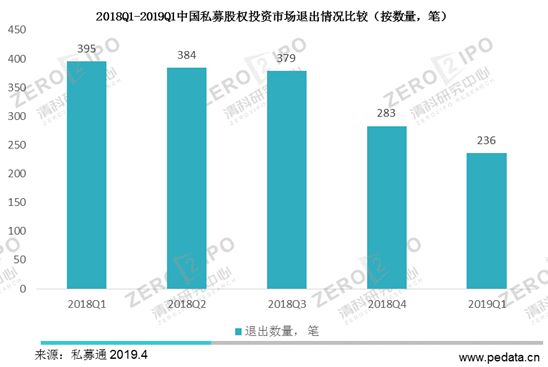

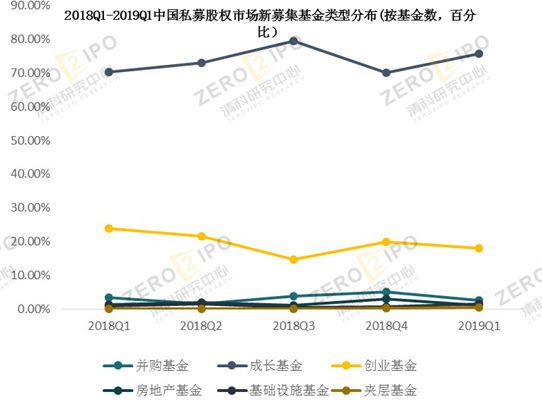

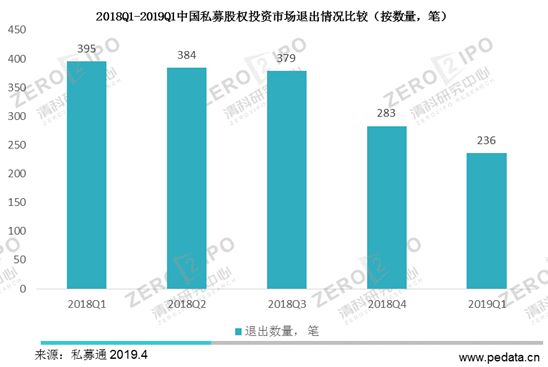

根據(jù)清科研究中心旗下私募通統(tǒng)計(jì)顯示,募資方面����,2019年第一季度,各PE機(jī)構(gòu)旗下新募集的基金共有388支���,同比下降60.0%,環(huán)比略上升3.5%�����;披露募資金額的383支基金共募集金額為2067.96億人民幣,同比下降26.3%�,環(huán)比下降8.5%。投資方面���,2019年一季度����,PE機(jī)構(gòu)共發(fā)生747起投資事件���,同比下降33.0%����,但環(huán)比上升30.8%�����;披露金額的538起投資案例的累計(jì)投資金額為1004.12億人民幣����,同比下降47.2%,環(huán)比下降13.7%���;平均投資金額是1.87億人民幣���。退出方面�,2019年第一季度��,各PE機(jī)構(gòu)共有236筆退出��,同比下降40.3%�,環(huán)比下降16.6%。值得注意的是�����,各行業(yè)普遍存在每起退出背后平均機(jī)構(gòu)數(shù)量增多的趨勢(shì)��,從2018年一季度的每個(gè)企業(yè)平均1.8家機(jī)構(gòu)退出�,上升到本季度的2.7家機(jī)構(gòu)退出,其中金融行業(yè)上升趨勢(shì)非常明顯��,本季度平均每個(gè)金融企業(yè)背后有6.5家機(jī)構(gòu)退出�。

募資端依舊承壓,基金集中度進(jìn)一步提升

根據(jù)清科研究中心旗下私募通統(tǒng)計(jì)顯示�,2019年第一季度,各PE機(jī)構(gòu)旗下新募集的基金共有388支�����,披露募資金額的基金共有383支�����,募資金額為2067.96億人民幣�。自2018年一季度以來,新募集基金數(shù)量持續(xù)下滑����,本季度同比下降60.0%,環(huán)比略上升3.5%�����,募集金額方面也呈穩(wěn)步下滑態(tài)勢(shì)����,同比下降26.3%,環(huán)比下降8.5%����。

值得注意的是,2019年第一季度����,PE募資市場(chǎng)50億以上的基金6支����,募資金額約為455.49億元��,占總募資金額的22.0%�;30億以上的基金共17支,募資總額占總金額的42.0%�����。

圖1 2018Q1-2019Q1中國(guó)私募股權(quán)投資機(jī)構(gòu)基金募集情況比較

國(guó)有資本加大支持力度,外幣基金募資規(guī)模擴(kuò)大

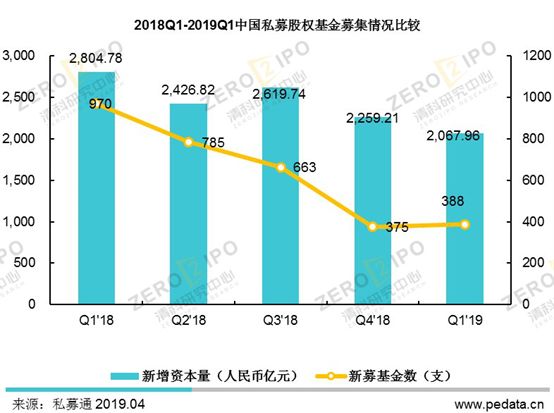

從基金幣種來看��,本季度人民幣基金募資數(shù)較去年同期下降30.9%�����,隨著國(guó)家隊(duì)股權(quán)投資市場(chǎng)支持力度的加大,地方政府平臺(tái)���、國(guó)有企業(yè)資金不斷加入股權(quán)投資市場(chǎng)�����,2019年第一季度30億以上基金有12支獲得了來自國(guó)有資本的加持,如徐州徐工產(chǎn)業(yè)發(fā)展基金�����、中兵國(guó)調(diào)股權(quán)投資基金����、西安奕斯偉硅產(chǎn)業(yè)投資基金等。此外�,2019年第一季度,可投中國(guó)的外幣基金共有5支完成募資�����,可投中國(guó)金額約為166.74億元����,約為去年同期的三倍��。從全球范圍看����,中國(guó)仍然是極具發(fā)展?jié)摿Φ牡貐^(qū)�,對(duì)海外LP具有較強(qiáng)的吸引力。本季度所有外幣基金募資均由外資機(jī)構(gòu)完成�����,本土機(jī)構(gòu)海外LP資源欠缺��,設(shè)立外幣基金仍然較為困難�。

圖2 2018Q1-2019Q1中國(guó)私募股權(quán)投資市場(chǎng)基金募集分布(幣種對(duì)比)

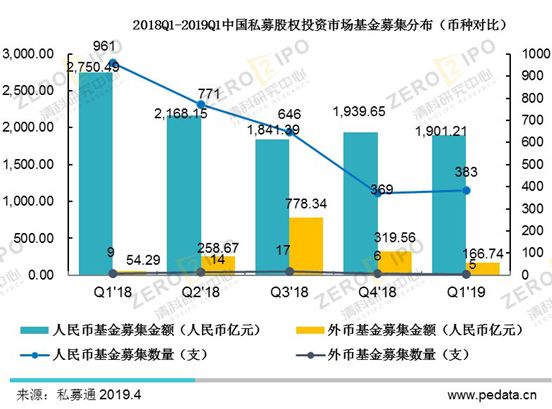

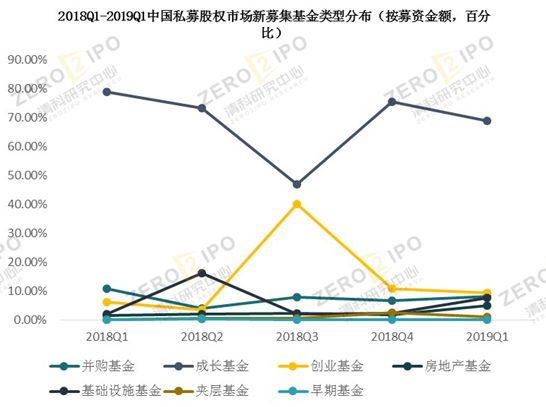

基金類型方面��,成長(zhǎng)基金長(zhǎng)期穩(wěn)定占據(jù)70.0%以上的比重����,本季度最新比重是75.8%,創(chuàng)業(yè)投資基金也長(zhǎng)期穩(wěn)定居于第二位置���,本季度比重是18.0%���。

圖3 2018Q1-2019Q1中國(guó)私募股權(quán)投資市場(chǎng)新募集基金類型分布(按基金數(shù)����,百分比)

募集金額方面�,同樣成長(zhǎng)基金占據(jù)主體地位,本季度成長(zhǎng)基金的募資金額是1520.18億人民幣�����,占全部金額的73.5%�。

圖4 2018Q1-2019Q1中國(guó)私募股權(quán)投資市場(chǎng)新募集基金類型分布(按募資金額����,百分比)

本季度募資較為典型的案例是徐州徐工產(chǎn)業(yè)發(fā)展基金成功募集百億資金。2019年2月28日�����,上市公司徐工機(jī)械(000425)發(fā)布公告���,將向全資子公司徐州投資增資10億元人民幣�,并通過徐州投資設(shè)立徐州徐工產(chǎn)業(yè)發(fā)展基金,基金規(guī)模為100.01億元�����,主要圍繞徐州機(jī)械戰(zhàn)略方向��、產(chǎn)業(yè)鏈和新興產(chǎn)業(yè)開展股權(quán)投資���,促進(jìn)公司高質(zhì)量發(fā)展����?;鸩捎糜邢藓匣镄问剑芯召Y產(chǎn)擔(dān)任基金管理人����。普通合伙人由徐州嘉潤(rùn)擔(dān)任并認(rèn)繳100萬,徐州嘉潤(rùn)背后股東中���,中菊資產(chǎn)占50%股權(quán)��,徐州機(jī)械占20%股權(quán)�����,另外四名自然人占30%股權(quán)�。有限合伙人中,徐工機(jī)械通過徐工投資認(rèn)繳30億元��,通過一致行動(dòng)人青島絲路產(chǎn)業(yè)投資中心認(rèn)繳25億��,基金管理人中菊資產(chǎn)通過其管理的股權(quán)投資基金北京菊華認(rèn)繳25億����,另有吳江潤(rùn)華認(rèn)繳20億。

徐工投資是徐工機(jī)械旗下專注于對(duì)外投資的實(shí)體�����,自2011年成立至今�,已和中新融創(chuàng)���、昊誠(chéng)拓天�、中融信托����、光大金控���、藍(lán)海思通、中菊資產(chǎn)等產(chǎn)業(yè)資本合作���,發(fā)起成立了若干支投資基金��。根據(jù)徐州機(jī)械2018年年度報(bào)告�����,全年?duì)I收444億人民幣��,凈利潤(rùn)20億�,近兩年增速均超過50%�����;總資產(chǎn)612億��,凈資產(chǎn)301億�,近兩年增速也在23%以上。2018年底��,徐州機(jī)械賬上貨幣資金有113億,流動(dòng)資產(chǎn)總計(jì)457億�����,流動(dòng)負(fù)債總計(jì)270億�����。此外2018年底�,徐工機(jī)械還通過面向合格投資者公開發(fā)行可續(xù)債的方式募集資金20億,票面利率4.8%��。

PE市場(chǎng)機(jī)構(gòu)出手更加謹(jǐn)慎�,單個(gè)案例投資金額下降明顯

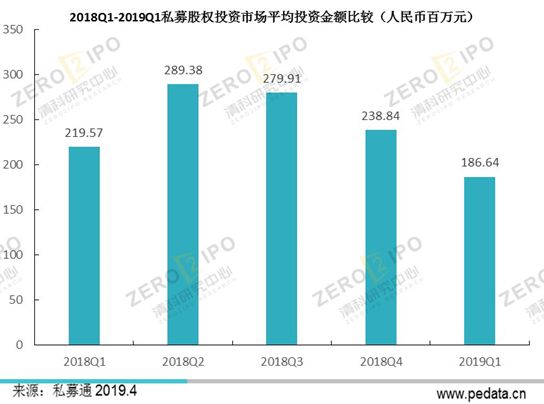

投資方面,2019年一季度����,PE市場(chǎng)投資額遠(yuǎn)低于市場(chǎng)的募資額,PE機(jī)構(gòu)出手更加謹(jǐn)慎PE機(jī)構(gòu)共發(fā)起747起投資事件��,披露金額的538起投資案例的累計(jì)投資金額為1004.12億人民幣����。投資案例數(shù)自2018年一季度以來持續(xù)走低��,本季度案例數(shù)同比下降33.0%,但環(huán)比上升30.8%�����;投資金額方面���,自2018年二季度以來呈持續(xù)下滑趨勢(shì)�,投資金額比2018年一季度下降47.2%����,環(huán)比下降13.7%;與此同時(shí)�����,平均投資金額也自2018年二季度以來持續(xù)走低���,本季度平均投資金額是1.87億人民幣����,同比下降了15.9%���。一方面����,現(xiàn)行環(huán)境下,私募機(jī)構(gòu)對(duì)單個(gè)案例的投資更加謹(jǐn)慎�����;另一方面�����,PE機(jī)構(gòu)的投資階段有前移到底傾向���,對(duì)初創(chuàng)期和種子期企業(yè)的投資加大����。

圖5 2018Q1-2019Q1中國(guó)私募股權(quán)投資市場(chǎng)投資總量比較

圖6 2018Q1-2019Q1中國(guó)私募股權(quán)投資市場(chǎng)平均投資金額比較(百萬人民幣)

從投資策略來看�����,雖然成長(zhǎng)資本是PE機(jī)構(gòu)的主要投資策略��,但本季度成長(zhǎng)資本的投資案例數(shù)和金額的比重均已經(jīng)開始下滑�����,其中案例數(shù)比重的下滑幅度為22.4個(gè)百分點(diǎn)�����。

圖7 2018Q1-2019Q1中國(guó)私募股權(quán)投資市場(chǎng)投資類型分布(按投資案例數(shù)���,百分比)

戰(zhàn)略新興產(chǎn)業(yè)保持優(yōu)勢(shì),IT/互聯(lián)網(wǎng)領(lǐng)域投資活躍

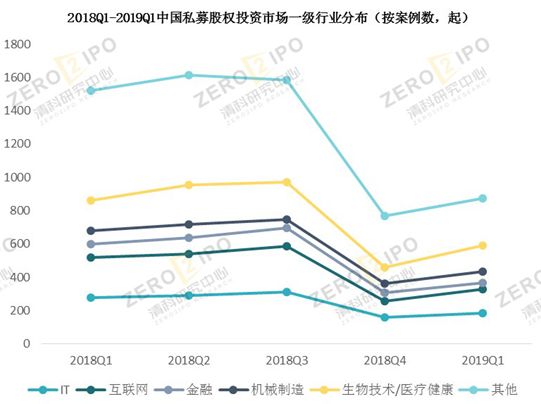

根據(jù)清科研究中心旗下私募通統(tǒng)計(jì)顯示����,IT�����、互聯(lián)網(wǎng)�、生物技術(shù)/醫(yī)療健康已經(jīng)持續(xù)多個(gè)季度位居投資案例數(shù)的前三行業(yè)�,其中互聯(lián)網(wǎng)行業(yè)投資案例數(shù)的比重變化比較大,從2018年第四季度的12.3%上升到本季度的18.1%�����。

圖8 2018Q1-2019Q1中國(guó)私募股權(quán)投資市場(chǎng)一級(jí)行業(yè)分布(按案例數(shù)���,起)

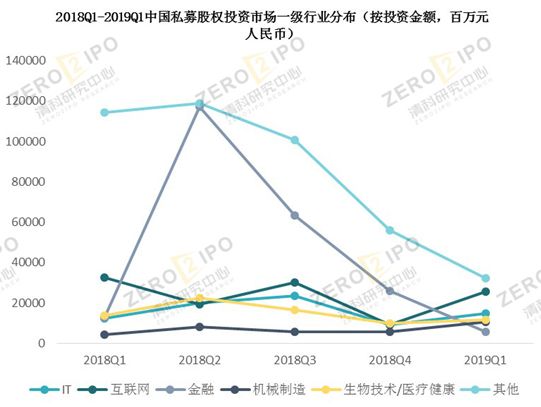

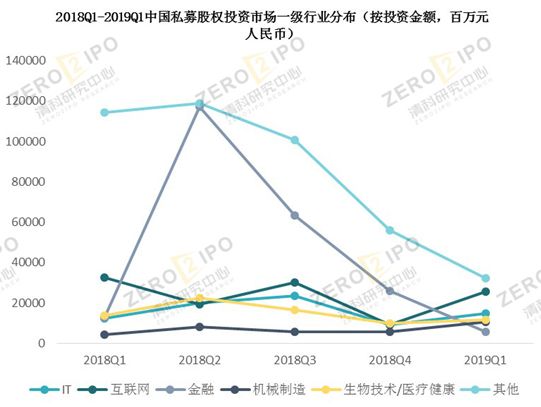

行業(yè)金額方面����,在行業(yè)投資金額整體下滑的趨勢(shì)下,大部分細(xì)分行業(yè)也呈下滑趨勢(shì),尤其是金融行業(yè)�����,自2018年二季度創(chuàng)新高以來就呈快速下跌趨勢(shì)�。與此同時(shí)�����,在市場(chǎng)整體萎縮的大環(huán)境下�,互聯(lián)網(wǎng)行業(yè)投資金額在全行業(yè)中的比重環(huán)比卻顯著增長(zhǎng),從上季度的8.1%暴漲到本季度的25.5%���,IT�、生物技術(shù)/醫(yī)療健康等行業(yè)比重穩(wěn)步增長(zhǎng)���,金融行業(yè)比重從上季度的22.3%暴跌至本季度的5.7%

圖9 2018Q1-2019Q中國(guó)私募股權(quán)投資市場(chǎng)一級(jí)行業(yè)分布(按投資金額�,百萬元人民幣)

股權(quán)市場(chǎng)活躍度集中�,地域分層逐漸明顯

根據(jù)清科研究中心旗下私募通統(tǒng)計(jì)顯示,投資地區(qū)方面,從投資案例數(shù)的比重來看�����,北京�����、上海持續(xù)多個(gè)季度領(lǐng)先其他省份���,但領(lǐng)先優(yōu)勢(shì)均有所變小����。

圖10 2018Q1-2019Q1中國(guó)私募股權(quán)投資市場(chǎng)投資地域分布(按案例數(shù)�,起)

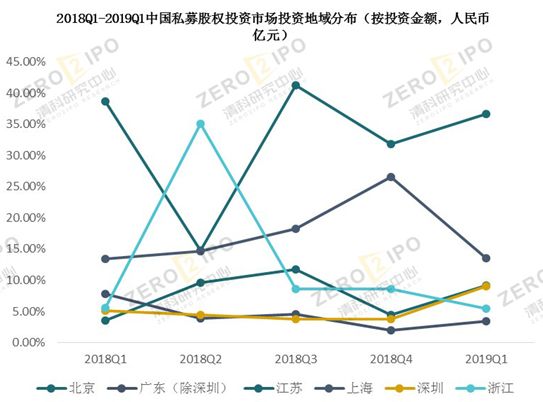

從投資金額的比重來看�,北京已占有全部PE機(jī)構(gòu)投資金額超三成份額,浙江僅2018年第二季度占據(jù)各省首位����,之后投資金額回歸常態(tài)。

圖11 2018Q1-2019Q1中國(guó)私募股權(quán)投資市場(chǎng)投資地域分布(按投資金額,人民幣億元)

本季最大的一起投資事件是軟銀愿景基金對(duì)車好多舊機(jī)動(dòng)車經(jīng)紀(jì)(北京)有限公司(即瓜子二手車)的15億美元(合人民幣101億)的投資,這是軟銀愿景基金首次投資瓜子二手車���,在此之前紅杉、經(jīng)緯�����、今日資本��、DST���、首鋼基金等知名資本已經(jīng)陸續(xù)進(jìn)入����。另外新能源造車新勢(shì)力威馬汽車在本季度也獲得了C輪30億人民幣的融資����,百度領(lǐng)投20億,此外投資方還包括太行產(chǎn)業(yè)基金、線性資本等��。

威馬汽車是國(guó)內(nèi)新興的新能源汽車產(chǎn)品及出行方案提供商�����,近期上線的產(chǎn)品是EX5及EX5 Pro�����,其中EX5工信部純電續(xù)航里程從300公里到460公里不等�,對(duì)應(yīng)補(bǔ)貼后售價(jià)從12.98萬到23.98萬,這兩款產(chǎn)品肩負(fù)著威馬汽車2019年10萬輛產(chǎn)銷量的主要目標(biāo)����,如果目標(biāo)能順利達(dá)成,那么威馬汽車將有望爭(zhēng)奪全國(guó)產(chǎn)銷量前三的位置����。威馬汽車和此次投資方百度有著密切的合作,威馬希望通過高度智能的自動(dòng)駕駛技術(shù)以把自己和其他造車新勢(shì)力進(jìn)行區(qū)分���,而百度的阿波羅自動(dòng)駕駛技術(shù)已造勢(shì)已久�,需要找到落腳點(diǎn)����,因此持續(xù)投資威馬汽車�。除了威馬汽車��,新能源造車新勢(shì)力還包括蔚來汽車����、理想汽車、小鵬汽車等���,其中蔚來汽車已經(jīng)在紐交所上市��。

退出市場(chǎng)整體遇冷,但并購(gòu)?fù)顺雎杂谢嘏?/span>

根據(jù)清科研究中心旗下私募通統(tǒng)計(jì)顯示��,2019年第一季度�,各PE機(jī)構(gòu)共有236筆退出,退出數(shù)量自2018年三季度以來呈逐漸走低趨勢(shì)��,同比下降40.3%�����,環(huán)比下降16.6%�。在科創(chuàng)板穩(wěn)步推進(jìn)的同時(shí)��,PE退出市場(chǎng)第一季度動(dòng)作減少����,一方面市場(chǎng)在等待科創(chuàng)板退出模式的進(jìn)一步完備����,另一方面,市場(chǎng)進(jìn)入調(diào)整期后����,企業(yè)退出難度加大,針對(duì)企業(yè)內(nèi)部的資源整合需求增強(qiáng)�。

圖12 2018Q1-2019Q1中國(guó)私募股權(quán)投資市場(chǎng)退出情況比較(按數(shù)量,筆)

從退出方式來看�����,IPO���、并購(gòu)���、股權(quán)轉(zhuǎn)讓是主要的退出渠道���,其中IPO居首位,但環(huán)比下降明顯��,本季度僅132起退出�;股權(quán)轉(zhuǎn)讓等方式也呈下降趨勢(shì)。值得注意的是�����,本季度并購(gòu)?fù)顺鲇?5筆��,環(huán)比增長(zhǎng)170.8%�,其在整體退出中的比重也從上季度的8.5%上升到本季度的27.5%��。

圖13 2018Q1-2019年Q1中國(guó)私募股權(quán)投資市場(chǎng)退出方式分布(按數(shù)量��,筆)